(转自:A股荟萃)

如果买了一只股票亏了30%,需要涨多少才能回本呢?答案可不是30%,而是42.8%。比如说你用10元买一只股票,跌了30%,股价跌到7元了,如果这时股价重新涨30%,只到9.1元,你还是亏9%,股价需要涨42.8%你才能解套。因为基数的变化,套得越深,解套的难度越大,如果被套了50%,那么需要涨100%才能解套,更别提赚钱了。

因而一只股票亏了30%这后,要想尽快解套,确实需要加仓才行,但是这里有一个重要的问题,如果股票跌了30%后加仓后继续下跌,那么不但不能解套,还会亏得更多。要不要加仓,首先还是要先判断趋势,回顾一下2015年时的很多股票,到现在跌幅都在90%以上了。

先做一个假设,原价是100元,你买了1000股,那就是10万元,当它跌到30%到70元的时候,你补仓1000股追加了7万元,这时候你一共投入了17万元,一共持有2000股,现在跌了90%,股价跌到10元,你的两千股现在一定是2万元,也就是说你在下跌了30%之后加倍补仓拿到现在,一共亏掉88.3%。那么你说需不需要补仓?

所以说,这其实是一个开放的问题,没有标准答案。

其实交易是一件非常纪律严明的事情,任何时候的交易都应该对于资金和仓位有一定的布局和安排,如果没有详细的资金管理和安排那么可能你的盈利就不能够达到预期。几乎所有的专业交易员都会有一套详细的资金仓位管理方案,特别是对于股票交易新手来说必须严格制定属于自己的股票交易仓位管理方案。

仓位管理被很多人狭义地理解为“保护止损”或者“初始止损”,这只是理解到仓位管理的一小部分内容,但总比从来不考虑仓位管理的投资者强。“止损”动作只是仓位管理技术的一部分,止损策略的作用是告诉交易者在特定的交易当中,什么条件下应该撤离部分或全部仓位。仓位管理技术还涉及“进场”、“出场”、“加仓”和“减仓”动作。

科学的仓位管理技术的基本原理是:报酬率越高,动用的仓位就越高;胜率越高,动用的仓位就越高。进场和加仓的依据是潜在报酬率上升或潜在胜率上升,减仓和出场的依据是潜在报酬率下降或潜在胜率下降。

金字塔加减仓法是科学的仓位管理技术,由杰西·利莫佛先生发明。金字塔加减仓法认为如果一笔交易处于盈利状态,那么交易者应该力图利用银价趋势的持续性来增加仓位,但要求后续加仓量要轻于之前的加仓量。这个要求既符合科学仓位管理本身的要求,也符合人类的心理安全倾向。金字塔加减仓法基于趋势的持续性,所以保证了实现金字塔加减仓法的可行性。而金字塔加减仓法本身是为了解决趋势的稀缺性带来的大规模盈利机会不足的问题,这也是利用金字塔加减仓法的必要性。

科学的仓位管理必须同时考虑风险报酬率和胜率的结构,考虑整个账户净值的变化状况,同时必须能够被定量化的处理。无论是初次进场,还是持仓中的加减仓,以及最终的出场,都应该看作是根据银价当前走势导致的风险报酬率和胜率结构变化,对仓位进行的相应调整,这才是仓位管理的正途。

下面对金字塔加减仓法进行介绍。

金字塔仓位管理技术包括仓位调整时机与位置的界定方法,以及仓位调整幅度的界定方法。

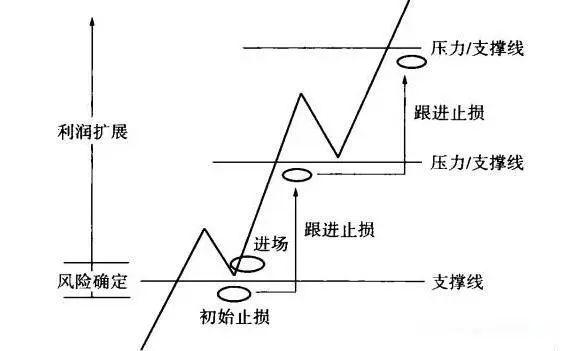

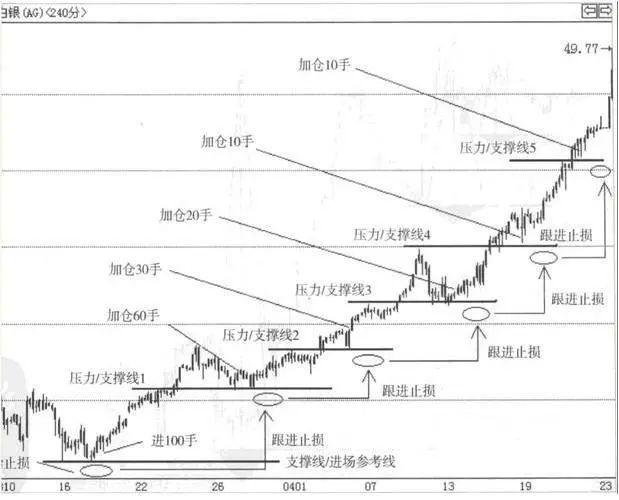

金字塔仓位管理技术基于支撑线和阻力线,因为这是在市场中对于风险报酬率最为有效的界定工具。图8-12展示的是做多过程中金字塔仓位管理技术的仓位调整时机和位置的界定方法。

首先我们要找到进场点。若现价附近存在较强的支撑线,则支撑线略上的区间无疑是很好的进场点。因为支撑线可以作为我们对多头市场的假定依据:当银价处于支撑线之上时,趋势向上;当银价跌破支撑线时,多头趋势被破坏。另外,支撑线也为每一笔交易界定潜在风险报酬结构。当我们把初始止损放置在支撑线下方的时候,潜在风险幅度就被确定了。

进场后,根据市场的发展,也即相应的风险报酬结构变化,采用跟进止损的方式来改变仓位管理。当银价如假定那样继续前进,每突破一道压力线并上升一段距离后,或者回踩确认压力线已经成为有效支撑线后,我们将止损移动至该支撑线下方。跟进止损是一种锁定浮动盈利的有效方式,实质是相当于通过变相减仓来减少风险暴露。这种减仓方式不同于部分仓位出场的传统减仓方式,这种减仓来自于减少既有仓位的盈利,而不是减少既有仓位本身。

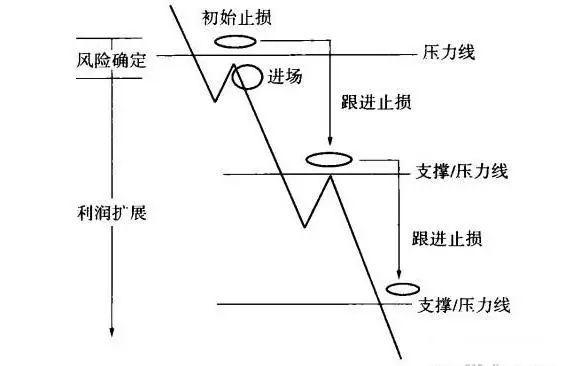

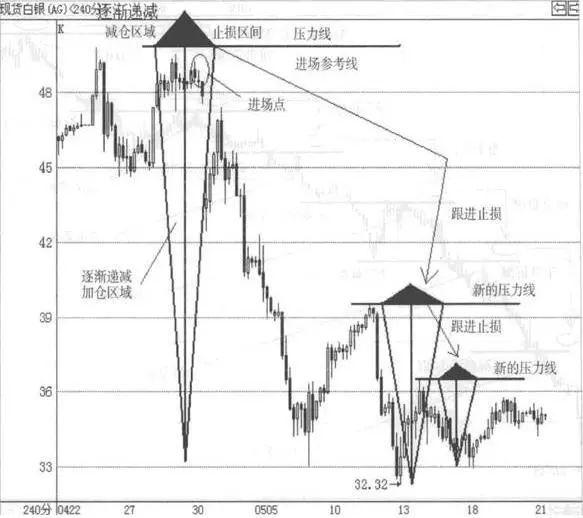

做空过程中金字塔仓位管理技术的仓位调整时机和位置的界定方法如图8-13所示,与做多过程的界定标准同理,在此就不一一详述了。

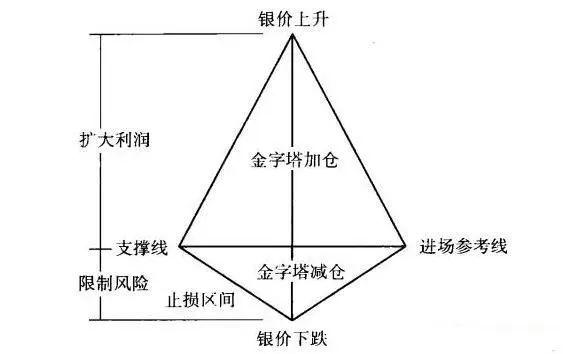

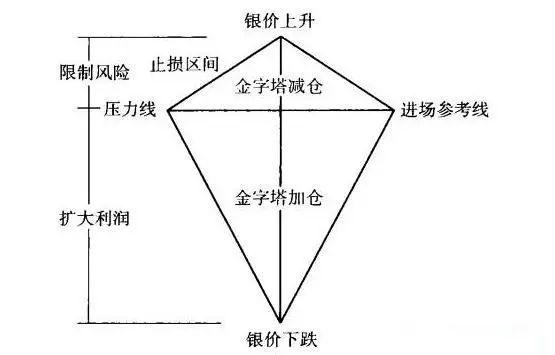

下面介绍金字塔仓位管理技术的仓位调整幅度的界定方法。金字塔加减仓法的核心是:无论是加仓还是减仓,都必须是递减的。加仓之所以是递减的,主要是为了控制加仓的风险,如果加仓量过大,则经不起银价的回调或反弹。减仓之所以是递减的,主要是为了及时限制风险的扩大,在触及止损区域的开始阶段就应该撤离大部分的仓位。但要注意的是不能撤离全部仓位,这是为了避免市场“噪音”造成的错误触发止损的情况,所以出场是分批出场,而不是一次性全仓出场。

在满足进场条件的情况下,以初始进场手数50手为例(初始进场持仓量可参照前面“简易仓位管理技术”内容的界定方法),之后每一次加仓都是递减的,例如第1次加仓是30手,第2次加仓是20手,第3次加仓是10手,第4次加仓是6手,第5次加仓是3手,第6次加仓是2手,第7次以后的加仓都是1手。在满足出场条件的情况下,以100手的仓位为例,每一次减仓都是递减的,例如第1次减仓60手,第2次减仓30手,第3次减仓10手。

金字塔加减仓的模型如图8-14和图8-15所示。图8-14是做多过程中的金字塔加减仓模型,图8-15是做空过程中的金字塔加减仓模型。

这里有一点要强调的是,减仓区域是专门针对止损区间的,减仓的过程全部在初始止损区间或者跟进后的止损区间内执行。所为“变相减仓”的跟进止损动作并非金字塔减仓的部分,即跟进止损是全仓的操作,并不是过半仓位的操作,这点切勿混淆。

图8-17是把实际仓位管理操作更直观化的例子,实例中展示的是2011年3-4月的白银跨年度牛市尾声部分,光是这段时间内就存在至少5次的加仓机会。在严格限制风险的情况下,仓位从原来的100手逐步增加到230手,盈利能力相当可怕,是一般仓位管理技术和无仓位管理理念的交易方法永远无法企及的。读者可以从实例中细细体会仓位管理的奥妙。

金字塔加减仓法在震荡行情拥有极快的资金周转速度,在单边行情中能带来巨大的盈利,而且风险完全在控制范围之内;唯一的缺点是在震荡行情中会出现次数较多的触发止损现象,造成小幅亏损或者盈利能力偏低。尽管如此,金字塔加诚仓法在单边行情中的巨大盈利能力足以令其在震荡行情中的尴尬显得微不足道。因此金字塔加减仓法是科学的仓位管理方法,非常适合大、中资金投资者或者有条件盯盘的投资者。

仓位管理指标公式

满仓:1,POINTDOT,COLORRED;

粉色五成:0.5,POINTDOT,COLORLIRED;

灰色五成:0.5,POINTDOT,COLORGRAY;

清仓:0,COLORWHITE;

VAR1:=(2*CLOSE+HIGH+LOW+OPEN)/5;

VAR2:=EMA(EMA(EMA(VAR1,4),4),4);

VAR3:=(VAR2-REF(VAR2,1))/REF(VAR2,1)*100;

VAR4:=MA(VAR3,2);

VAR5:=EMA(CLOSE,5)-EMA(CLOSE,55);

VAR6:=EMA(VAR5,10);

STICKLINE(VAR3>VAR4 AND VAR5

STICKLINE(VAR3>VAR4 AND VAR5>VAR6,0,1,3.7,0),COLORRED;

STICKLINE(VAR3VAR6,0,0.5,3.7,0),COLORGRAY;

STICKLINE(VAR3

DRAWICON(VAR3>VAR4 AND VAR5VAR4 AND VAR5

DRAWICON(VAR3>VAR4 AND VAR5>VAR6 AND REF((VAR3>VAR4 AND VAR5>VAR6)

DRAWICON(VAR3VAR6 AND REF((VAR3VAR6)

DRAWICON(VAR3

股票出有三不卖:

“三不卖口诀”之一:

三军会师,看好后市。所谓“三军会师”,就是5日,10日,30日(也可以是20日)三条移动平均线,从高位向下运动到低位后,抬头向上,而且回合在一起。三线走到一起,意味下降行情的结束,新一轮上升行情的开始,此时买入,是难得的赚钱机会。5日,10日,30日三条移动平均线在低位会合时表明短中长线投资者的持股成本渐趋一致,除短线有微薄的利润外,中长线均无获利盘,上档抛压不重,股价容易上升。

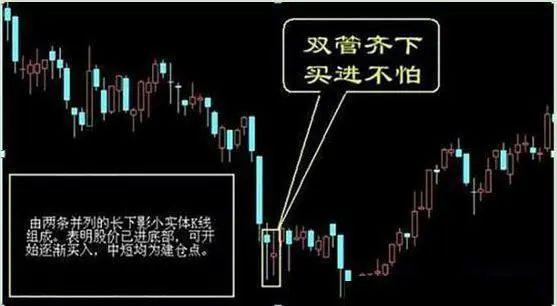

“三不卖口诀”之二:

双管齐下,持股不怕。“双管齐下”,是由两条并列的长下影小实体的图线组成的图形。股价下跌到低位后,如果连续出现条长下影,小实体,且下影线的最低点较为接近时,就称为“双管齐下”。改形态的出现,表明股价已进入了底部,或者离底部不远,中长线投资者可以开始建仓,短线也可介入,后市获利一般较为可靠,“双管齐下”,是下档承接有力的迹象,股价跌到某一低点后,就能迅速被多头托起,说明做多的力量强大,同时也表明,在这一价位,抛压不重,后市能轻松地脱离底部,形成上升趋势。

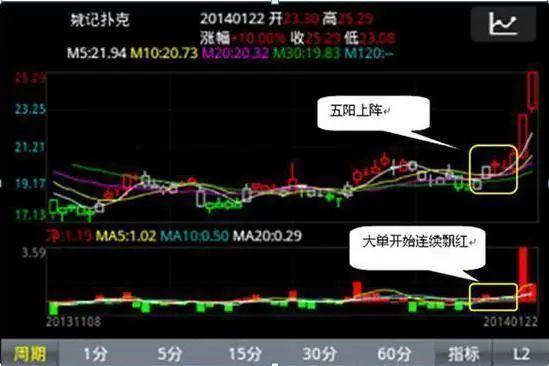

“三不卖口诀”之三:

五阳上阵,股价弹升。“五阳上阵”,是指股价跌到低位后连续出现的五条小阳线的走势形态。这五条阳线,像五位将军,整装待发,以便攻城夺地,取代“空军”,表明后市将是多方的天下。此时可随“五阳”一道,参加夺城战斗,分享未来的胜利成果。五条阳线在低位出现是,表明底部多做多的力量较强,连续五天都是多方取得胜利,“空头”已被打的无立身之地,后市股价就会趁机上升。